長期投資、高配当投資の対象として米国株に近年注目されています。

アメリカは世界の中心で、安定性が抜群でかつ高配当な企業がゴロゴロしているからです。

この記事では投資経験が浅く、銘柄の選び方がわからないという方

投資先として日本の企業に今後期待が持てず、アメリカのように規模の大きく産業がまだまだ伸びる国へ投資がしたい!

という方に向けて記事を書きたいと思います。

結論は、これまでも、そして今後も米国株は最強の投資先と言えます

今回は米国株の魅力とその理由

米国株投資のメリット・デメリットについて解説します

この記事を読み終わったときには、あなたも米国株に投資したくなること間違いなしでしょう。

米国株投資の魅力とは

株式投資といえば、日本企業を思い浮かべる方も多いと思います。

しかし、米国企業には日本企業にない魅力が強みがたくさんあるんです。

いくつかご紹介します。

米国株は歴史的に成長し続けてきた

1993年末を基準としたときに米国株(NYダウ)は約5倍になっているのに対して、日本株(日経平均)はほぼ横ばいです。

米国株はこれまで世界恐慌・ブラックマンデー・ITバブル崩壊・リーマンショックなど、数々の危機に打ち勝ってきました。

その背景について、投資の神様ウォーレンバフェット氏は「米国の建国の精神、優れた経済システム、チャレンジ精神あふれる国民性、実力が正しく評価される仕組み、正義を重んじる法体系」などを高く評価しています。

他国にはないアメリカの強みがあるからこそ、株価は右肩上がりに上昇し続けているのです。

株主への還元意識が高い

アメリカの企業では「株式会社は株式のもの」という意識が日本企業に比べてかなり強いです。

それは企業が出す配当金にも現れています。

日本を代表する日用品メーカーの「花王」は30年連続で増配し続けている日本唯一の企業です。

しかし、米国株では連続増配を30年以上も続けている企業が米国にはゴロゴロ

例えば、同じ日用品メーカーの「P&G」は連続増配を64年と驚異的です。

加えて、配当利回りが日本の企業に比べて高い傾向があり。

長期で保有してインカムゲインを狙うには米国株は向いていると言えます。

1株からの購入が可能

日本株は最小購入単位が100株からというのが多いのに対し

米国株は1株から購入が可能です。

あのアップルの株ですら132ドル(2021年1月現在)日本円にして1万円強からの購入が可能です。

ブランド力のある世界的企業に一部だとしてもオーナーになれるという点も大きな魅力ですね。

米国株のデメリット

為替リスクがある

米国株における為替リスクとは

日本円と米ドルの為替レートが変動することによる価値の変動です。

円高であれば、米ドルに対して日本円の価値が高いのでドル建ての資産をお得に購入することができます。

一方、円安のときには米ドルに対して日本円の価値が低いということなのでドル建ての資産購入は不利だといえます。

- 円高=米国株の購入は有利

- 円安=米国株の購入は不利

逆に保有している米国株を日本円に交換する際はどうなるでしょうか?

購入のときとは違い、円安であるほどドル建ての資産を日本円に交換するとお得といえます。

円高であればドル建ての資産を日本円に交換すると価値が目減りしてしまうため不利なのです。

- 円安=米国株の売却は有利

- 円高=米国株の売却は不利

為替レートの仕組みを理解するのは難しいですよね…

最初は簡単に太字・アンダーラインのところだけ頭に入れておきましょう。

為替リスクを過度に恐れる必要はありませんが、全く考えないことは危険だといえます。

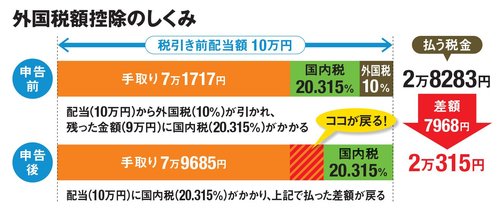

二重課税がある

配当金には20.315%の国内税が発生しますが

米国株を運用して発生した配当には10%の現地税もかかってきます。

確定申告で外国税額控除を申請できます。

ちなみに私の場合はまだ投資金額が大きくない事、単純に申請が面倒という理由もあり

確定申告は行っておりません。

詳しい手続きを知りたい方は下の国税庁のリンクをご覧ください。

国税庁:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1240.htm

企業の情報取得が難しい

日本国内の情報が詳しく知りたければ、日本経済新聞やニュースサイトなどで簡単に情報を検索することができますが

米国企業の情報はもちろん英語で、さらに内容も日本語ですら難しいことばかりと一般人が情報収集を行うことは困難を極めます。

なので常に新鮮な情報が重要なデイトレード、短期売買は一般人には難しいと考えています。

しかし、優良企業の株を長期で保有しようと思うのならば話は別です。

企業名を調べれば簡単に会社概要やニュースなど様々な情報を得ることができてしまうからです。

他人の意見を妄信してしまうことは危険ですが、信用できる情報をうまく活用しましょう。

長期で持ち続けたい銘柄の条件

この記事をここまで読んでくれた方は、米国株に投資したくて仕方なくなったのではないでしょうか?

しかし「米国株の魅力はわかったけど、どうやって銘柄を選んだらいいのかわからないよ!」

という方も多いと思います。

私も初めて米国株に投資をしようと思ったとき、どのように銘柄を選んだらいいのか全く分かりませんでした…

なので、私が初めて銘柄を選んだときにどのような基準で銘柄を選んだのかを参考までにお伝えしようと思います。

高いブランド力を誇る銘柄

「P&G」・「コカコーラ」・「マクドナルド」このような企業の名前を初めて聞いたという方はほとんどいないはずです。

これらは長年に渡り、結果を出し続けてきた巨大企業ばかりです。

だからこそ、「信用度」の高さが全く違うのです。

斬新な新商品を出したとしても、「あの会社の商品なら試してみようか」となるかも知れませんし

主力商品は常に一定のリピータを確保し続けることで、売上が急激に落ち込むこともありません。

高いブランド力は競争力において大きな強みだと言えます。

参入障壁が高い

インフラを担う企業は、事業を開始する際に莫大な初期投資が必要となります。

石油を採掘するための重機購入や、通信網を張り巡らせるための基地局建設などをイメージしてもらえれば、もの凄い時間と費用がかかることが想像できるのではないでしょうか?

また、医療業界なども信用ならない企業が続々と参入しないように法規制が厳しくなっています。

このような参入障壁が高い業界で地位を築くことができれば、必然的に競争相手が少なくなります。

そのため、その業界で確固たる地位を築くことができるのです。

配当利回りや連続増配していること

株を長期で持ち続ける場合、配当金などのキャピタルゲインを重視して見るようにしています。

最初は「配当利回りって高ければ高いほどいいんでしょ?」

と思っていたのですが、どうやら違うようなんです…

配当利回りとは購入時の株価に対して、どれだけの配当金をもらうことができるのか?という指標です。

配当利回り=(1株当たり配当額/株価)×100%

の式で求めることができます。

実際に数字を当てはめて考えてみるとわかるのですが

一株当たりの配当額が同じでも、株価が下がれば配当利回りは上昇します。

つまり、配当利回りが高すぎる企業は業績が悪かったり、今後伸びる可能性が少ないと考えられている可能性があります。

なので、「この企業は配当利回りが10%もあってお得だ!」といって

よく調べもせずに株を購入すると、倒産してしまうリスクだってあるんです。

私は配当利回りが3~5%の銘柄がバランスが取れているのではないかと思います。

それ以上配当利回りが高ければ、それだけの懸念材料があると疑ってみるようにしましょう。

さらに上記で述べた連続増配企業も多いのですが、私が1つの基準にしているのは連続増配が20年を超えている企業です。

なぜかというと、あのITバブル崩壊や、リーマンショックの状況であっても増配を続ける体力のあった企業だと判断できるからです。

スクリーニングなども利用して一生も持ち続けたいと思える銘柄を是非見つけて下さい

米国株について調べる際に私はこの Investing.comというサイトをよく利用しているので

よかったら使ってみて下さい。

まとめ

今回は米国株の魅力について解説しました。

アメリカは世界のリーダーであり、イノベーションも起こりやすい

人口もしばらく増加傾向にある魅力的な国です。

株主への還元意識が強い企業も多いため、長期保有目的であれば特におすすめできます。

懸念材料は為替リスク・二重課税・情報収集の難しさです。

しかし、リスクを把握して投資をすれば過度に恐れる心配はないでしょう。

最後は私が銘柄を選ぶ時の基準を解説させてもらいました。

重視して見ているポイントは

- 高いブランド力(独自性があるか)

- 参入障壁が高い分野か

- 配当利回りのバランスが良く、増配も行えているか

です。

米国株はリスクもある反面、日本株にはないメリットもたくさんあります。

投資先として是非検討してみてはいかがでしょうか?

それでは!

コメント